据万得数据,易方达基金公司截至6月30日,管理的资产规模1.8万亿,非货规模1.09万亿,股票型和混合型相加6400亿,是基金公司中的“老大”。这一位“老大”却是一位“00”后,成立于2001年4月17日,是国内第11家公募基金。

虽然易方达基金公司成立仅三天后,基金科汇、基金科翔两只基金即宣告成立,但是,那时候还都是封闭式基金,易方达的第一只开放式基金,易方达平稳增长直到2002年08月23日成立。这是继2001年9月第一只开放式基金华安创新,成立的第6只开放式基金。在前面的几只基金,陆续写过一些,如《华夏基金的第一只开放式基金怎么样了》、《老大的幸福-记国泰金鹰成长》等。

第一只基金凝结着公司过往的历史。业绩、定期报告等文件,就像树的年轮一样,可以一点点求索与还原。好在现在互联网保存的资料够久,资料看多了,还以为在读阿加莎的小说。

我们分析的步骤还是那样:分析业绩,然后看业绩背后的故事。

一、赚钱了吗?

截至6月28日,基金成立21.8年来年化收益11.76%,同期沪深300仅4.51%,年化相差7.25个百分点。与同类平衡混合基金相比,在2012年后显现出显著的超额收益,2018年后超额收益更是迅速扩大。

净值即基金的颜值。

颜值即正义。

这种超额随着时间累积而增大的图形,几乎就是投资人的梦中情人。

我们也知道,经常是“基金赚钱,基民不赚钱”,因此统计基金经理是否赚钱,赚多少钱的方法上,一般采用三种统计。上面的份额净值增长率是最常用的统计,第二种是每期的利利润累加,反映了基金成立以来是否赚到真金白银,第三种是用基金公司中报/年报公布的“加权平均净值利润率”算出的年化收益率,大致等于每份资金的年化收益率,即所投每份资金的加权收益率,更接近于所持有基民的一般收益率。

那么,这几个数据是怎么样呢?

对上表做一个粗略的解读:首先截至2023年12月31日一共赚取了102亿,管理费用支出是10.24亿,相当于10:1这样的一个比例。在十五的印象中,这个比例是比较大的,一般公司做到6:1和7:1(当然指成立时间长的基金,这个长度恐怕要超出15年)。按加权平均净值利润率算出的年化收益率为8.03%,略低于同期的份额净值增长率算出的年化收益率。按十五的经验,这种基金往往波动相对较小。总体上来看,持有这个基金的投资者应该还是感受不错的。

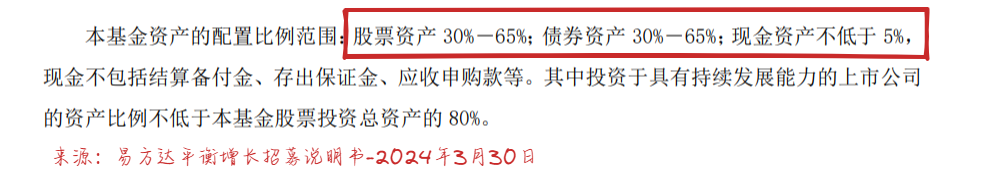

基金的波动小,和其类型有一些关系,该基金是一个平衡混合型基金。

股票投资的上限是65%。

当然与基金经理密不可分。

这个基金一共经历5位基金经理,简单平均是4年多管理时间,最新的基金经理陈皓从2012年9月管理至今。

最差的一任是2007年7月至2012年9月的侯清濯,在任期之内既没有绝对收益,又没有相对收益。这种情况几乎是投资者最难熬的时刻。前后经过5年之久,换人其实也很合理。

前一段时间,东吴某基金经理转研究员被纷纷报道,实际上“古已有之”,当年侯清濯就是由于业绩不佳,转为研究员的。

换人之后的确立马见效。陈皓由这个基金开始,一路开挂,成为易方达“三剑客”之一。虽然自2020年后或新发或接任的几只产品仍都在亏损之中,但管理期间相对收益还在。

第二位基金经理梁文涛,2007年离职去往云国投,后成立私募泓湖。2008年后痛定思痛,梁认为单一资产无法抵御周期,降低波动,转向宏观对冲(见:《半夏李蓓为什么成了反指?兼论宏观对冲基金》)。

基金的第一位基金经理是江作良,成立时即管理基金,任期覆盖梁文涛。他也塑造了易方达权益投资文化。

二、那些投研往事

01-08江作良时代

在易方达平稳增长的招募说明书上,写着:江作良,男,1966年4月生,广东信宜人,上海财经大学经济学硕士,1993年12月——2001年3月,在广发证券有限责任公司曾从事证券发行、研究咨询、自营等工作,历任投资自营部副总、研发中心副总、投资自营部总经理等职。2001年4月至今,在易方达基金管理有限公司工作,曾任科汇证券投资基金基金经理。现任易方达基金管理有限公司总经理助理、投资管理部总经理。

可以说,江作良奠基了易方达的投研体系,并不为过。

江作良的研究特点是基本面出发,会集中解决少数问题(或者他关心的问题),同时尽管他自己的对于某些个股有明确的想法,但不会去干扰他人,对于不同意见也愿意学习,但对于是否理念一致,或者对好的标准是希望有一致看法的。

一位证券公司的基金研究员在点评易方达时,是这样表述的:“公司长期坚持‘群狼战术’,对于看好的优质上市公司往往采取集体买入并长期持有的策略。”

江作良觉得“群狼战术”并不确切,“战术这个词是有组织的,很容易被人理解为是主动把股票价格拱上去,易方达各只基金之所以持股品种比较相似,不是有组织的,而是一个大家相互理解过程的结果。事实上我们的策略更倾向于无为而治,不主动干预市场股价,之所以股价上升是由于市场的认同,而不是我们主动推动的结果。”

江作良是价值投资的信奉者,他对自己的评价是均衡,不轻易动。他指出重点公司研究要透,除非认为基本面发生变化,才会操作。当然不同类型的公司有不同的特征,对于周期性股票也会进行一些高抛低吸,但这不是收益的主要来源。

06年8月,易方达基金管理公司发布公告,聘任江作良为公司副总经理,身为副总、投资总监,江作良正逐渐淡出一线。但从基金的招募说明书上可以看到,直到2008年,江作良才从投决会中消失。

在易方达的投资研究方面,江作良一贯的做法是让大家敢于表达自己的观点,他则善于提出问题,引导他们,但一般不会管得过细。和江作良谈话,能够感受到他的亲和力。据说,谈到手下的那些基金经理,他总是说“我的那帮小兄弟”,仿佛自己是一个亲切的大哥。他从不将自己的观点强加于人,但却能赢得易方达一帮年轻人的尊重。

后江作良时代

2008年10之后关于投资会表述为“投资决策委员会成员包括:公司副董事长、总裁叶俊英先生;总裁助理、基金 投资总监兼基金投资部总经理陈志民先生和研究部总经理吴欣荣先生。”

显然,公告中可以看出陈志民主导公募投研。陈志民先生,1971年出生,曾任职于厦门国际信托投资公司、南方基金管理有限公司,在南方基金管理有限公司曾任研究员、基金经理助理、投资部副总经理(主管研究)。2000年12月开始参与易方达基金管理有限公司的筹建工作。曾被公派到美国哥伦比亚大学国际关系学院学习,并在美国Evergreen Investments基金管理公司国际股票投资部工作。之后回易方达,美国学习和工作期间陈志民最终确立成长股投资偏好的风格。

2013年12月16日,副总裁陈志民“因个人健康原因提出辞职”(2016年,广东法院经过一审、二审,陈志民因“老鼠仓案”涉案成交金额18.84亿元,获刑4年)。

肖坚短暂分管了投研,但15年他也离开了,与叶俊英一同创建粤民投。

经过这一段时间的混乱,易方达的第二梯队成长了起来。吴欣荣逐步挑起了大梁。2014年开始,易方达权益投决会由吴欣荣挂帅,一些知名基金经理陆续进入投决会,如现在为人熟知的“三剑客”中的陈皓、张坤,知名基金经理冯波,仍在投决会中。进入投决会又离开的,有潘峰、宋昆、蔡海洪(目前私募睿璞的创始人)等。

吴欣荣01年一毕业就加入易方达,04年开始做基金经理(易方达价值精选基金),14年左右算是卸任。他也是一位基本面投资者,看重企业盈利趋势、公司内在价值的研究与把握。

总体来看,虽然经历了几位投资负责人,但是由于均参与易方达筹建,算都上元老,因此延续了易方达的投资价值观“深度研究驱动,时间沉淀价值”。

随着明星基金经理规模的膨胀,需要支持的投研的力量则会更加向头部基金经理聚焦,基金风格的不同,决定了支持力量的不一样。相当于几方诸侯,那种江作良时代“一统江湖”的情形怕是难以再现,那种彼此之间,如大学兄弟一样的同事关系,想来也是渐行渐远。

但好在,观察易方达基金经理们的持仓,虽然投资的方向不一样,但总体上延续了“基本面投资”的方法。

声明:基金研究、分析和基金组合服务不构成投资咨询服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金组合的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。